Si votre PEL génère 100€ d’intérêts, en réalité vous ne toucherez que 70€ ! En effet, les intérêts de PEL sont imposés au taux de 30% dès leur versement. Ce taux se décompose ainsi : 12,8% d’acompte d’impôt sur le revenu (IR) et 17,2% de prélèvements sociaux.

Ce système est totalement désavantageux pour les personnes qui ne paient pas (ou peu) d’impôts. Voyons comment éviter de payer cet impôt.

Les règles expliquées dans cet article ne s’appliquent qu’aux PEL ouverts depuis le 1er janvier 2018. Pour les PEL ouverts avant, les intérêts ne sont imposés qu’à partir de la 13ème année.

Les intérêts de PEL sont soumis à l'impôt sur le revenu (IR)

L’imposition se déroule en deux temps :

- Lors du versement des intérêts, la banque prélève un acompte de 12,80% des intérêts versés, sauf si vous avez demandé à en être dispensé.

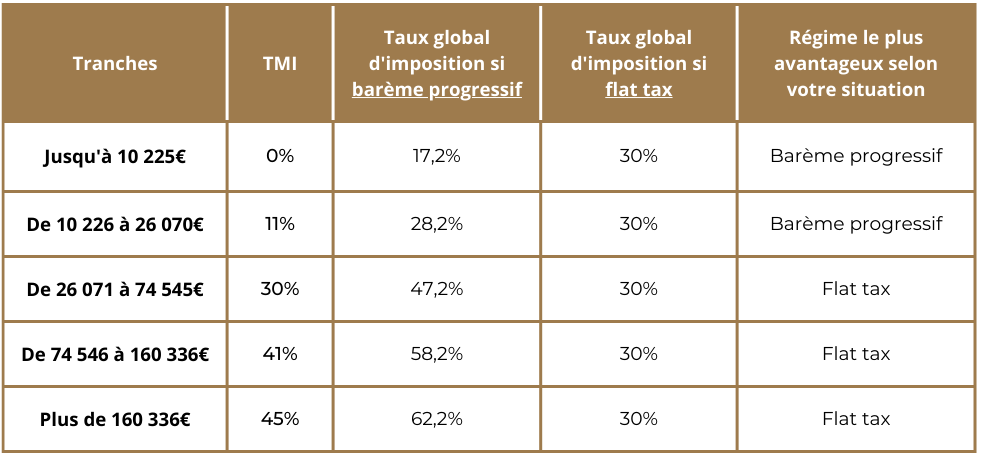

- Puis l’année suivante, les intérêts sont soumis à la « Flat Tax » ou au barème progressif de l’IR selon votre choix.

Le 31 décembre 2023 : la banque prélève un acompte de 12,80%

Lorsqu’elle verse les intérêts, la banque pratique une retenue à la source de 12,80% des intérêts versés. Il s’agit du « prélèvement forfaitaire non libératoire » (PFNL), qui constitue un acompte sur l’IR qui sera dû l’année suivante.

Si votre revenu fiscal de référence (RFR) n’excède pas 25 000€ (célibataires, divorcés ou veufs) ou 50 000€ (couples mariés ou pacsés), vous pouvez demander à ne pas payer cet acompte.

Lecture recommandée :

En mai 2024 : le fisc calcul l'impôt définitif

Lorsque vous recevez votre déclaration de revenus, vous devez déclarer aux impôts les intérêts perçus l’année précédente. Cela permet au fisc de calculer définitivement le montant de l’impôt dû.

Mais alors, quel sera votre taux d’imposition ?

Une imposition automatique au taux de 12,8%

Par défaut, les intérêts de PEL sont imposés au taux de 12,8%. Il s’agit du « prélèvement forfaitaire unique » (PFU), plus connu sous le nom de « Flat Tax ».

Vous n’aurez donc rien de plus à payer en 2024 (sauf si vous avez été dispensé d’acompte) ! En effet, vous l’avez sans doute remarqué, le taux de la flat tax est aligné sur le taux de l’acompte qui a été prélevé par la banque le 31 décembre.

L'option pour la barème progressif de l'IR est intéressante pour les contribuables "modestes"

Cette demande impacte également tous les dividendes et intérêts de compte courant d’associé que vous pouvez percevoir en tant qu’associé d’une société.

L’acompte qui a été prélevé par la banque lors du versement des intérêts (sauf demande de dispense) constitue alors un crédit d’impôt. Ce crédit d’impôt s’impute sur le montant de l’IR définitivement dû. En cas d’excédant de paiement, celui-ci est remboursé par le Trésor Public.

Lecture recommandée :

Les intérêts de PEL sont également soumis aux prélèvements sociaux

Dans tous les cas, vous devez payer des prélèvements sociaux au taux de 17,2%. La banque les prélève automatiquement sur votre compte lors du versement des intérêts. Vous ne pouvez pas demander à en être dispensé.

Ce taux global se décompose ainsi :

- 9,20% de CSG,

- 0,50% de CRDS,

- 7,50% de prélèvement de solidarité.

Si vous optez pour l’imposition au barème progressif de l’IR vous pourrez déduire de votre déclaration de revenus 6,80% de CSG.

Merci pour cet article bien utile et détaillé.

Il y a cependant quelque chose que je ne comprends pas en ce qui concerne les dates mentionnées dans le cas de figure évoqué au début de la rubrique finale « Voyons comment remplir votre déclaration de revenus ».

Je cite : « En 2020 vous avez ouvert un PEL, régulièrement alimenté depuis. Au 31 décembre 2021 vous percevrez des intérêts que vous devrez déclarer en 2022. »

Si j’ai ouvert un PEL en 2020, régulièrement alimenté depuis, pourquoi ne percevrai-je des intérêts qu’au 31 décembre 2021 et non pas au 31 décembre 2020 ?

J’ai ouvert mon PEL courant 2020, l’ai alimenté, donc il y a sur mon PEL au 31 décembre 2020 des fonds qui devraient génèrer des intérêts dès cette date… ou bien qu’est-ce qui m’échappe ?

Bonjour .

Je suis un peu perdue dans tout ça .Je vous remercie d avance de m éclairer 🙏🏻 …

Je gère les papiers de mes parents retraités .

Mes parents ont un revenu fiscal de 16627€ avec 2,50 vu que ma mère a une Aah. Ils sont NON imposables.

Mon pere a un PEL de plus de 12 ans . Sur le relevé bancaire , il est indiqué 768€ d intérêts alors que sur l avis d Impots , je constate que la somme est moindre 752€ ( il y a certaine une erreur de transmission des infos de la part de la banque à l origine )

*Sur la ligne … ( revenus au taux forfaitaire )12,8%

*Sur la ligne ( impôt sur Les revenus soumis au barème)0€

*Sur La ligne(impot proportionnel) TOTAL “+96€“

*Sur la ligne (IMPOTS total avant crédit d impôt) 96€

_Dans le rubrique(crédits d impôt,Amputation)

*Sur la ligne Prélèvement forfaitaire déjà versé sur revenus de capitaux mobiliers)TOTAL “-96€“

_IMPOTS SUR LE REVENU (0€)

_INFORMATIONS INDIQUEES POUR MÉMOIRE :

RCM déjà soumis aux prélèvements sociaux avec CGS déductible ( 752€).

Mes parents paient 98€ + 1(comme les intérêts déclarés à la banque sont de 767 et non 752€)

Mon père me dit qu il avait un chèque des impôts avant d environ 96€) mais depuis rien et il paie depuis 4 ans … 98€ ( soit 12,8%) + 131€ (17,2%) soit 229€ .

J ai regardé sur le net mais ça ne m aide pas . On parle de favoriser le barème progressif pour les gens non imposables , d exonération de CSG aussi … de dispense d acompte ??? J ai lu dans une des réponses citées sur ce site “Effectivement vous avez raison de souligner le fait que la demande de dispense d’acompte est encore plus pertinente pour les vieux PEL sur lesquels on ne peut plus effectuer de versement. Les intérêts perçus étant encore le seul moyen de continuer à faire grossir le capital du PEL !

J’intégrerai cet élément de réflexion dans un autre article ; merci à vous pour votre retour.)

Merci d avance pour les explications 😓

Bonjour

S’il est non imposable il faut effectivement :

1) Qu’il opte pour le barème progressif de l’IR sur sa déclaration de revenus afin de se faire rembourser l’acompte de 12,8% que la banque a prélevé (en l’occurrence les 96€ que vous évoquez),

2) Qu’il fasse une demande de dispense d’acompte auprès de sa banque les années suivantes (cela évitera qu’il « avance » un impôt qu’il se fera rembourser ensuite).

Vous pouvez vous référer à cet article pour remplir correctement sa déclaration de revenus https://lepointjuridique.fr/declaration-interets-de-pel/

Bonjour

Merci beaucoup pour votre aide

Re bonjour

Je viens de mettre le nez dans cette affaire er je m aperçois que depuis que la case 2OP existe donc 2018 visiblement , mon père a ce pb de déclaration. Pourtant on avait demandé à plusieurs reprises au trésor public , qui n ont pas su nous expliquer à la réception . J avais même demandé en 2019 à la banque de mon père qui également nous a fourvoyé( bien que ce ne soit certainement pas sa fonction … ils ne sont pas fiscalistes… ) donc mon père depuis 2018 perd 96€ ( qui sont sous forme de crédit d impôt alors qu il n est pas imposable . Je ne peux revenir visiblement que depuis 2020 alors que depuis 2018, cette case existe et qu on n a pas su expliquer à mon père quoi faire . En 2018, j avais tout de même indiqué à la banque une dispense d accompte mais la case n était pas coché sur la déclaration . Parce que je n avais pas compris . Que Puis je faire pour revenir sur les années 2018 et 2019 ? Je vous remercie d avance

Bonjour

Cela n’est pas possible. Vous pouvez demander une correction que sur les 3 dernières années (donc au maximum la déclaration faite en 2021 sur les revenus 2020).

Bonjour Anthony

Merci pour votre retour.

Vous recevez effectivement des intérêts tous les ans. Les dates utilisées dans mon exemple sont à titre purement indicatif, pour coller avec l’année en cours (le 31/12/2020 étant déjà passé, les intérêts perçus l’année dernière ont normalement déjà été déclarés cette année).

Bonsoir, je ne comprends pas j’ai déclaré les intérêts de mon PEL qui a plus de 12 ans et je suis dispensée d’acompte. Pourquoi j’ai des prélèvements des impôts vu que je ne suis pas imposables. On devrait me les restituer sous forme de crédit d’impôt ?

Bonjour

Il faut bien distinguer l’impôt et les prélèvements sociaux.

Les prélèvements sociaux (représentant 17,2% des intérêts versés) sont dus et prélevés que vous soyez imposable ou non.

Quant à l’impôt : si vous avez demandé à votre banque à être dispensé d’acompte, dans les temps (c’est-à-dire avant le 30 novembre 2020 pour les intérêts versés le 31 décembre 2021), celle-ci ne vous a normalement pas prélevé d’acompte d’IR. Dans le cas contraire, vous devez avoir une ligne dont l’intitulé ressemble à « prélèvement servant d’acompte » sur votre relevé de compte (représentant 12,8% des intérêts versés).

Quoi qu’il en soit, si vous n’êtes pas imposable, n’oubliez pas de cocher la case 2OP lors de votre prochaine déclaration de revenus ! Si vous avez payé un acompte celui-ci vous sera alors remboursé.

Bonjour,

J’ai un PEL ouvert en août 2009.

Je suis non imposable.

N’ayant effectué aucune dispense auprès de La Banque Postale, je subis un prélèvement fiscal sur les intérêts 2021 et 2022 à venir.

Comment puis-je récupérer ce prélèvement, et le prélèvement à venir SVP ?

Pour les intérêts 2023, j’enverrai ma dispense avant le 30 novembre 2022.

Merci pour vos réponses et Bonne journée

Bonjour,

Il faudra remplir les cases 2TR, 2BH et 2CK de votre déclaration de revenus 2021 comme indiqué dans l’article.

Et surtout ne pas oublier de cocher la case 2OP. Comme vous n’êtes pas imposable, les sommes prélevées vous seront remboursées par le fisc.

Idem en mai 2023 pour les intérêts qui seront versées au 31/12/2022.

Bonjour, je dispose d’un PEL depuis 2014 et je ne l’ai pas cassé.

Je ne comprends pas si cette année je dois remplir quelque chose sur les cases des impôts…

Bonjour,

Cet article concerne uniquement les PEL ouverts depuis le 1er janvier 2018.

Les PEL plus anciens suivent un régime différent : ils deviennent imposables uniquement à partir de la 13ème année. Votre PEL ayant été ouvert en 2014, il a moins de 12 ans, vous n’avez donc rien à déclarer aux impôts cette année et ce jusqu’en 2026.

Bonjour,

pour un PEL ouvert en 2011 – donc imposable en 2023 – si je décide de rester sur l’imposition à 30% par la banque, les intérêts seront-ils tout de même comptabilisés dans le RFR ?

Cordialement

Bonjour,

Oui dans tous les cas les intérêts seront retenus pour le calcul du RFR.

Bonjour,

J’ai ouvert un PEL en 2010, et après les prélèvements sociaux j’attaque les 12,8 % au bout de la 12ème année. Si je comprends bien votre article, nous (ma femme et moi) avons une partie de nos revenus en tranche 3 du barème progressif, et je pense qu’il serait plus judicieux de cocher la case 2OP pour éviter de payer cet intérêt en flat tax ?

Ca peut paraitre surprenant mais payer en flat tax (12,8%) va me couter plus chère que si je le passer en barème progressif en le divisant par le nombre de part.

Suis-je dans le vrai ?

Merci pour votre aide.

Bonjour,

Non, c’est le contraire.

Si vous vous situez dans la 3ème tranche du barème progressif de l’IR qui est taxée à 30% (c’est-à-dire si les revenus imposables de votre foyer après prise en compte du nombre de parts est supérieur à 26 070€), vous devez rester soumis à la flat tax.

Si vous cochez la case 2OP vous allez payer 30% d’impôt (en plus des 17,2% de prélèvements sociaux, soit au total 47,2%!) sur vos intérêts au lieu de 12,8% (soit au total 30% avec les 17,2% de prélèvements sociaux).

Merci pour votre article car grâce à vous je viens d’apprendre qu’en fait c’est la banque qui prélève l’acompte fiscal du PEL( lors du versement des intérêts le 31 décembre) et non pas le fisc comme je le croyais.En 2017, bien qu’ayant envoyé, dans les délais requis, ma demande de dispense d’acompte fiscal sur mon PEL , j’avais quand même été prélevée de cet acompte, je suis à la caisse d’épargne et suite à cet incident j’ai changé d’agence (toujours à la caisse d’épargne), après maintes réclamations la caisse d’épargne m’a versé 200 euros de dommages et intérêts car même si j’ai été remboursée par le fisc, je ne pouvais plus réintégrer cette somme dans mon vieux PEL (ouvert en 2001) et j’avais donc subi un préjudice ; c’était donc la banque qui m’avait prélevé cet acompte et non pas le fisc. Depuis que j’ai changé d’agence cela ne se reproduit plus, j’envoie tous les ans en septembre ma demande de dispense d’acompte fiscal et jusqu’à présent tout se passe bien, je viens de la leur envoyer pour 2023, mais je pense que je vais contacter mon banquier avant le 31 décembre 2022, pour lui rappeler qu’il a bien reçu ma dispense d’acompte 2023 (j’en ai un exemplaire et lui aussi en date du 21/09/2022) et donc lui rappeler de ne pas oublier de m’exonérer de cet acompte (un oubli est si vite arrivé, la preuve pour moi en 2017, et 2 précautions valent mieux qu’une) Je conseille donc aux personnes concernées d’appeler leur banquier courant décembre 2022 pour vérifier si leur choix a bien été respecté

Effectivement vous avez raison de souligner le fait que la demande de dispense d’acompte est encore plus pertinente pour les vieux PEL sur lesquels on ne peut plus effectuer de versement. Les intérêts perçus étant encore le seul moyen de continuer à faire grossir le capital du PEL !

J’intégrerai cet élément de réflexion dans un autre article ; merci à vous pour votre retour.

Je vous précise tout de même que la Banque prélève l’acompte pour le compte de l’Etat (comme un employeur collecte le prélèvement à la source sur les salaires pour le reverser à l’État ensuite).

Bonjour,

J’ai contacté ma banque ce mois-ci pour concernant mon PEL qui à plus de 12 ans pour une dispense de prélèvement fiscal. On vient de me répondre que cela n’est plus possible sauf pour les résidents étrangers.

Je ne trouve pas cette nouvelle information sur Google concernant ce changement cette année.

Pouvez-vous m’en dire plus ? Infirmer ou confirmer ?

Merci pour votre retour.

Bonjour,

Il n’y a eu aucune nouveauté concernant la dispense d’acompte… Je ne comprends pas le refus de votre banque.

En revanche, il est vrai que si vous souhaitiez demander à être dispensé pour cette année, c’est trop tard.

Je vous invite à lire cet article plus détaillé sur le sujet : https://lepointjuridique.fr/pel-dispense-acompte/

Bonjour,

la banque m’a prélevé la flat taxe en décembre, le montant apparaitra-t-il automatiquement sur ma déclaration d’impôts en ligne en 2023 ?

Bonsoir

En principe, oui.

En cas de doute je vous invite à consulter cet article https://lepointjuridique.fr/declaration-interets-de-pel/

Bonjour

merci beaucoup pour l’article et les réponses.

Ma femme a un PEL ouvert en 2021.

Nous voudrions prendre un prêt en 5-10 ans pour acheter une maison (50% / 50% de propriété) alors nous nous intéressons au Prêt épargne logement,

2,2 % pourrait être une bonne offre

maintenant nous devons décider ce qui est le mieux pour nous :

– Ouvrez PEL pour moi et mettez-y tout l’argent que nous allons économiser, puis transférez simplement mes droits à ma femme (et payer minimum pour ma femme PEL)

– Utilize PEL de ma femme y investir tout l’argent nouveau gagné (mais la banque pourrait déclarer plus tard qu’elle ne pourra pas prendre 100% du Prêt épargne logement, seulement 50% car l’épouse n’aura que 50% de propriété du bien immobilier)

– Ouvrir PEL pour moi et investir 50% des revenus dans ma femme PEL et 50% dans le mien (apres je peux partager mes droits avec elle, mais mon pourcentage est différent, je ne sais pas comment cela affectera la capacité d’emprunt et s’il pourrait y avoir des difficultés avec ce transfert)

1. Veuillez partager votre vision de ma situation

2. Est-il courant de demander le Prêt épargne logement dans une banque différente de la vôtre où vous avez conservé le PEL ?

S’il vous plaît pouvez vous me dire à partir de quelle année les femmes ont eu le droit d’avoir un plan d’épargne logement ? Merci d’avance pour la réponse.

bonjour, je pense que c’est lié à la loi du 13/07/1965, date à laquelle les femmes ont eu le droit d’ouvrir un compte bancaire et de signer des chèques. cdl.

Bonjour,

La clôture d’un PEL non imposable car inférieur à 11 ans entraine-t-elle l’augmentation du RFR ( revenu fiscal de référence) ?

Merci pour votre réponse